สรุปงบ หุ้น SAWAD ไตรมาส 1/2566

#หุ้น Non-Bank เน้นเช่าซื้อรถจักรยานยนต์เหยียบคันเร่งเกิน 120 หวังชนะเกมนี้

————————————————————————–

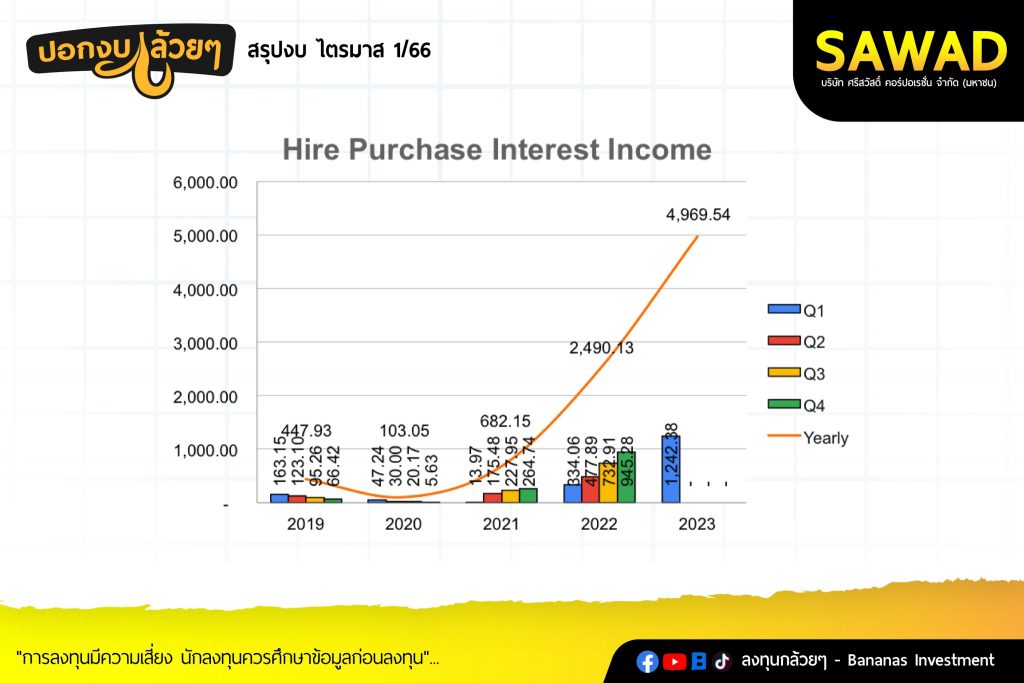

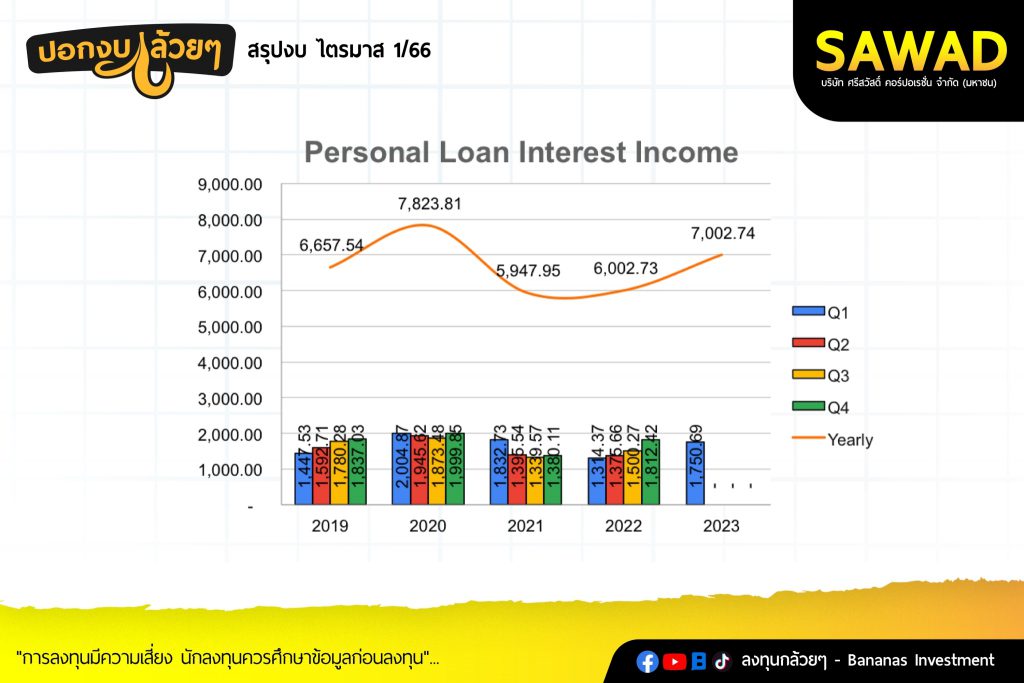

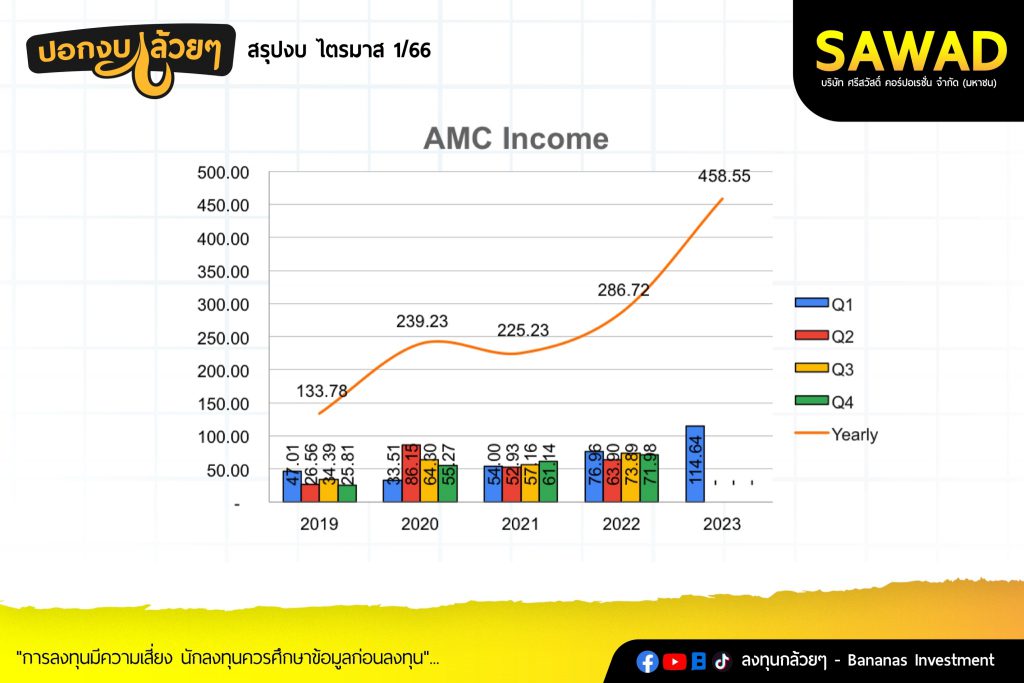

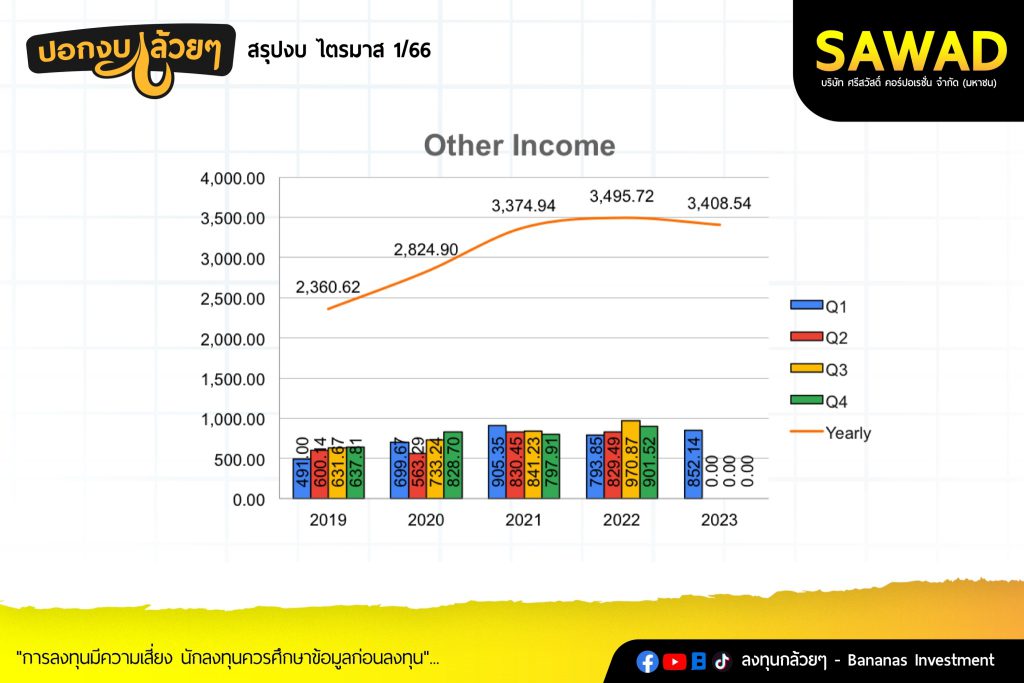

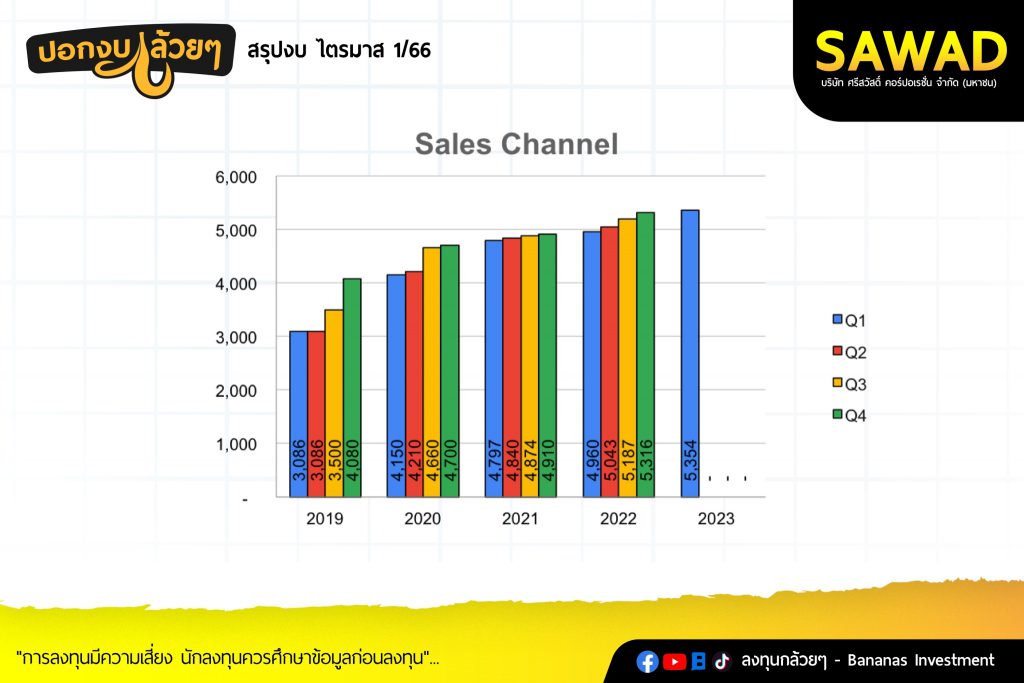

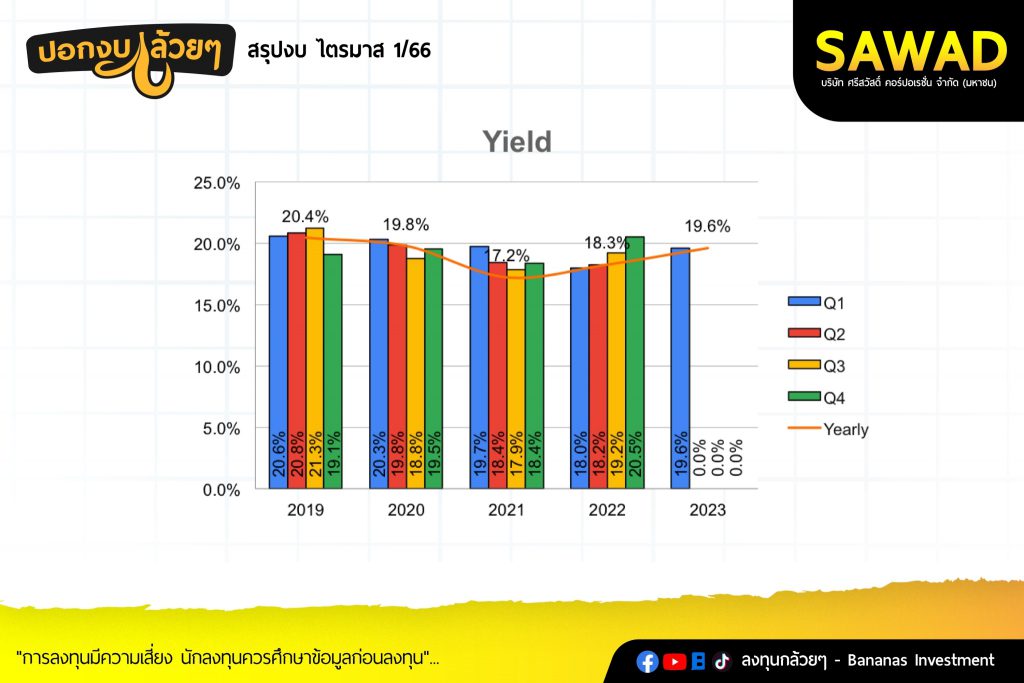

· Interest Revenue 3,107 +80.1% ประกอบด้วย

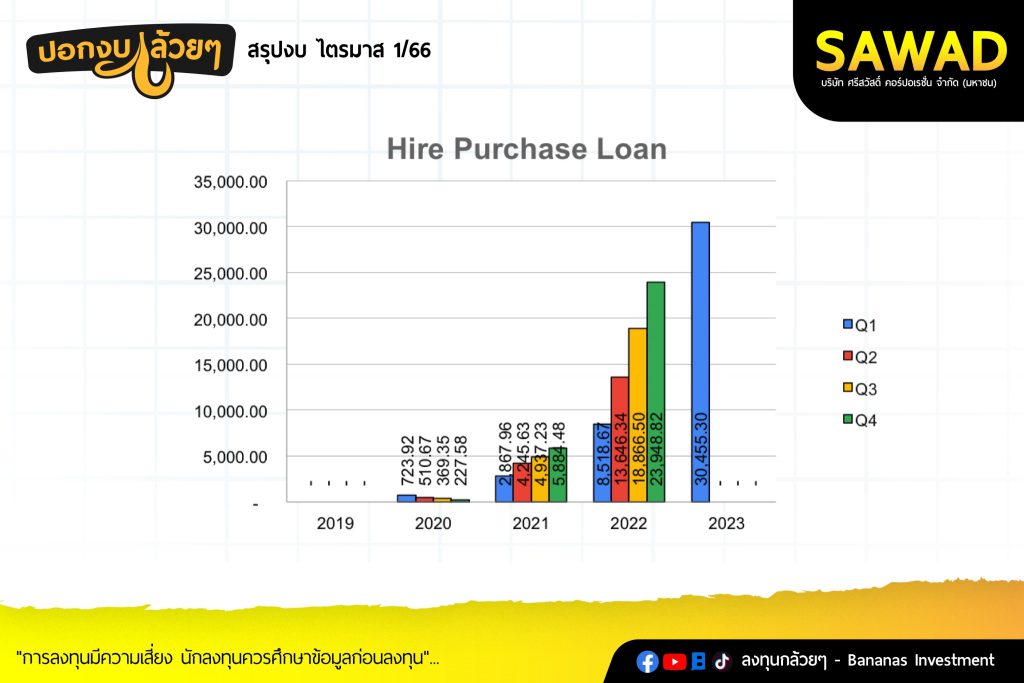

– Hire Purchase 1,242 +271.9% YoY 31.4% QoQ

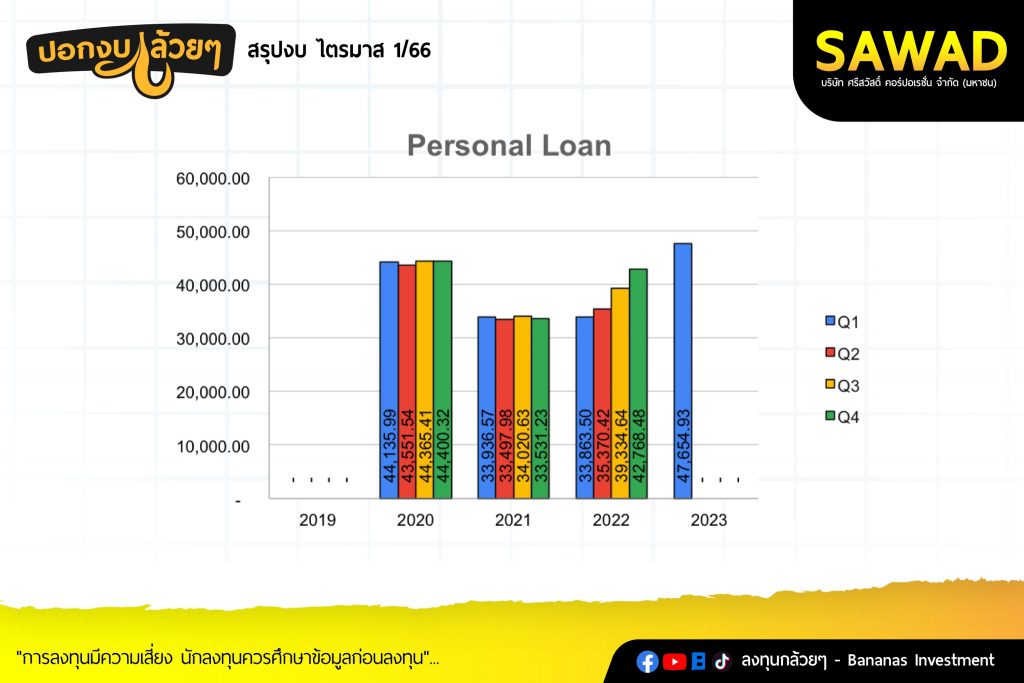

– Personal Loan 1,750 +33.2% YoY -3.4% QoQ

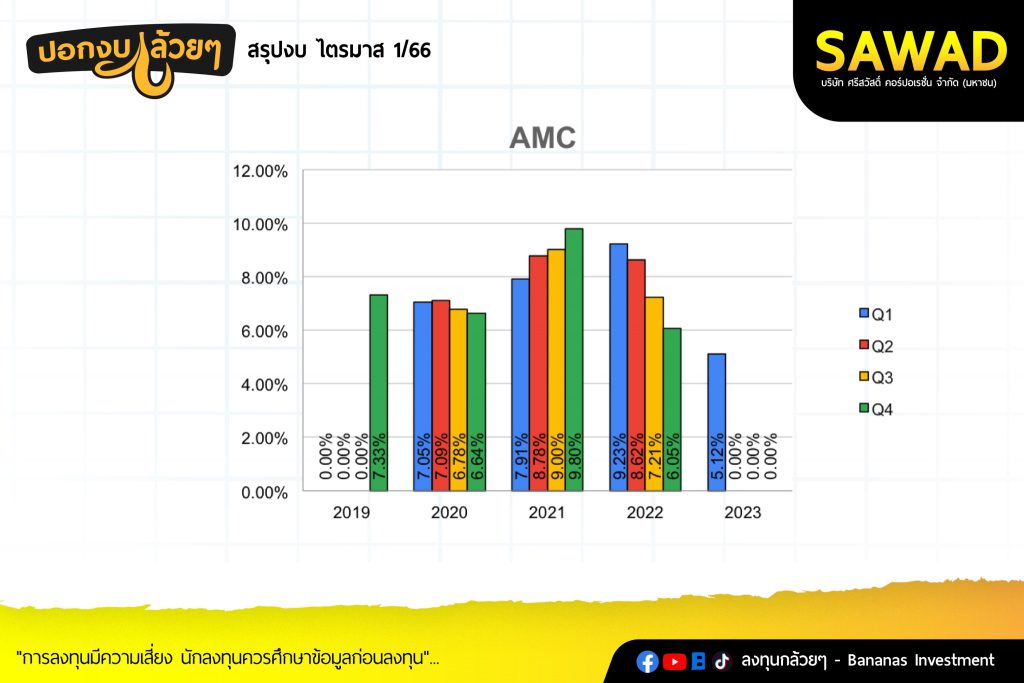

– AMC 114 +49% YoY +59.2% QoQ

– โดยมีขนาด Port ดังนี้

– Hire Purchase 30,455 +257.5% YoY +27.2% QoQ

– Personal Loan 47,654 +40.7% YoY +11.4% QoQ

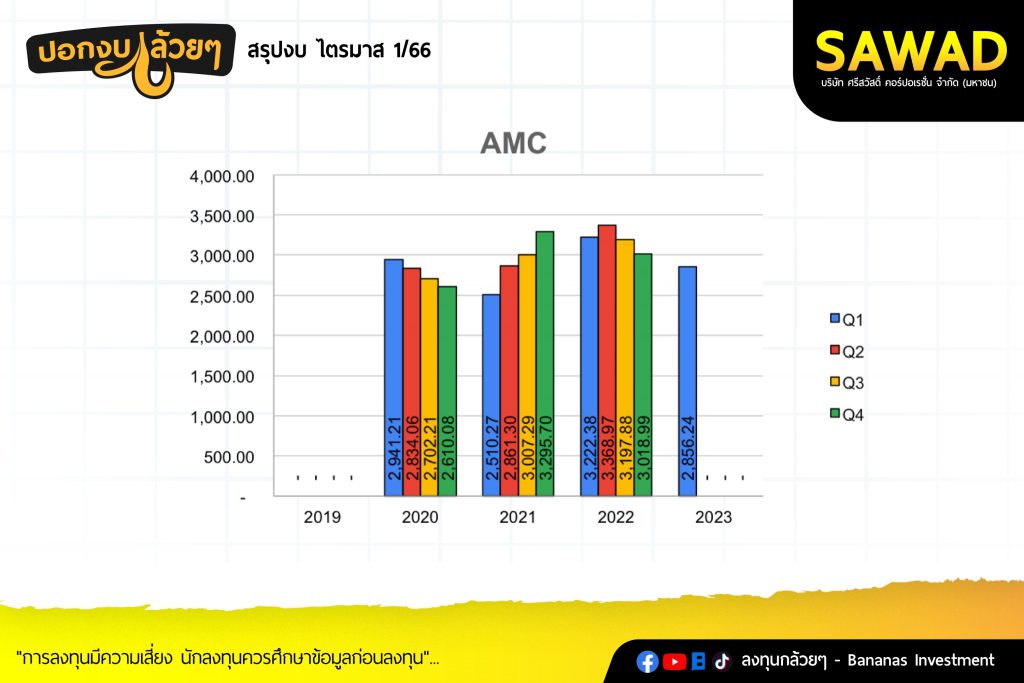

– AMC 2,856 -11.3% YoY -5.4% QoQ

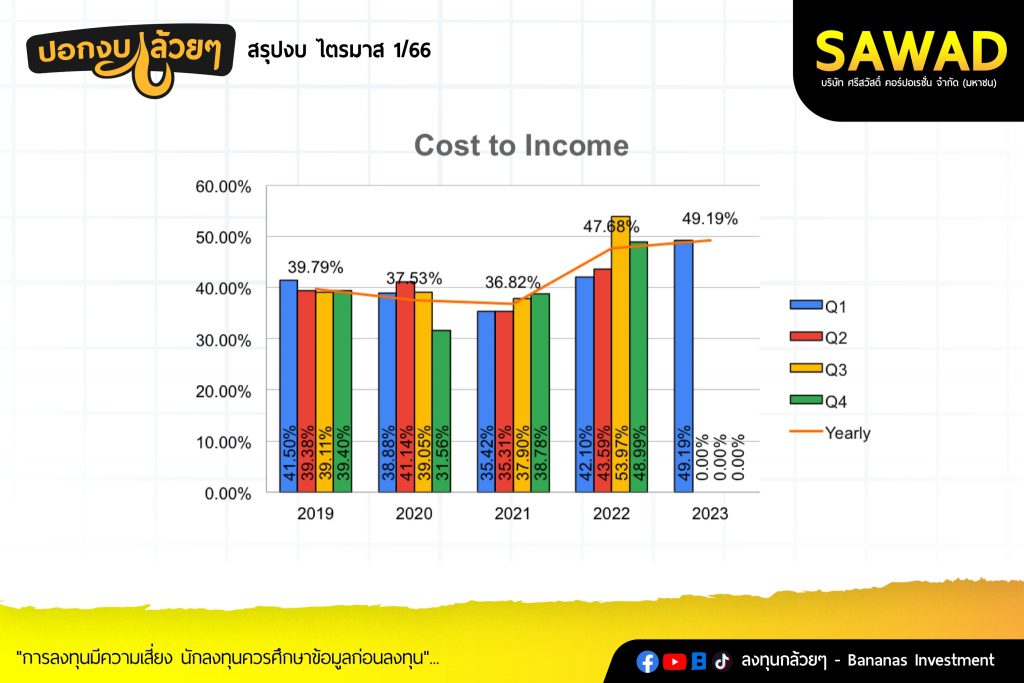

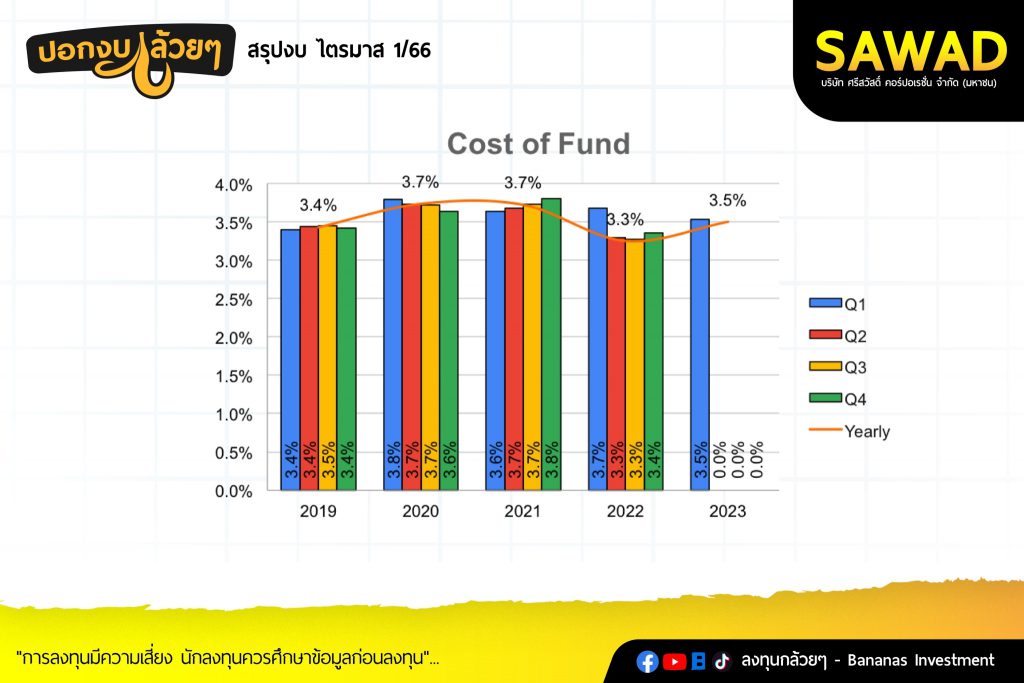

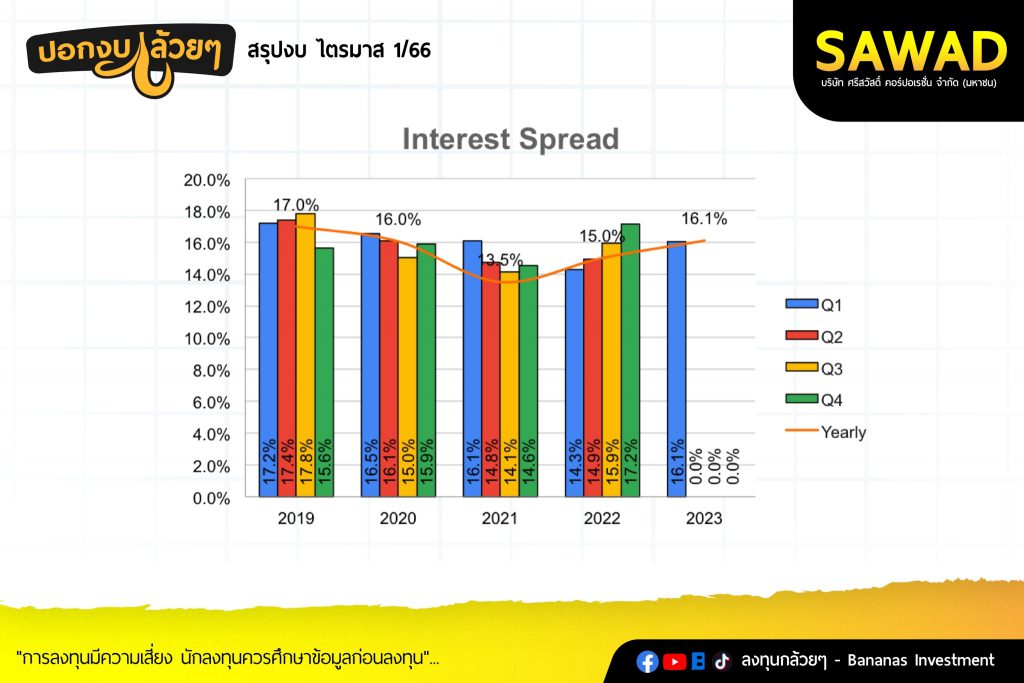

· Cost to Income 49.2% เร่งตัวขึ้นจากการเน้นขยายสินเชื่อเช่าซื้อทำให้ค่าใช้จ่ายในการบริหารปรับตัวสูงขึ้นรวมไปถึงดอกเบี้ยเงินกู้สูงขึ้นจากภาพรวมการจ่ายดอกเบี้ยหุ้นกู้สูงขึ้น

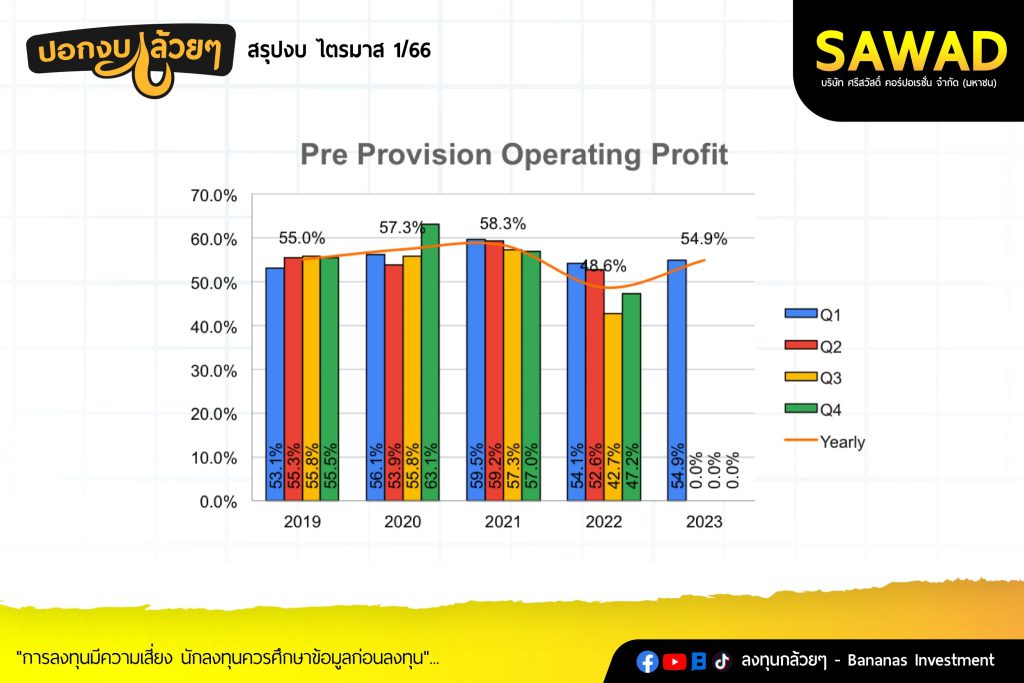

· PPOP 1,837 +34.8% อัตราส่วน 54.8% ถือว่าเป็นจุดสูงสุดของบริษัท

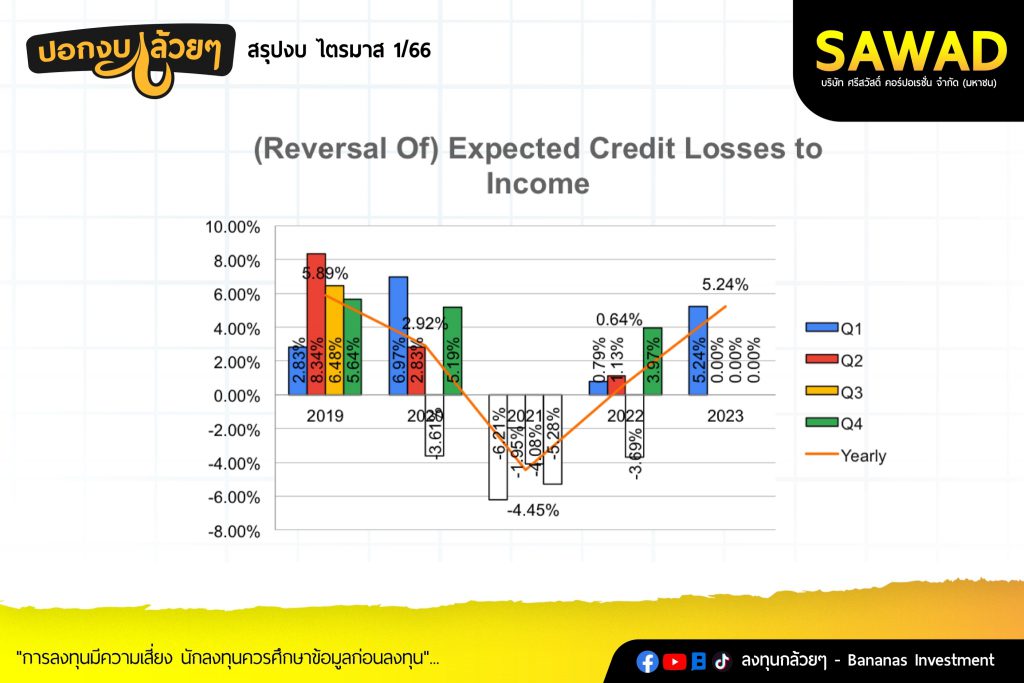

· ECL to Revenue 5.24% ตั้งสำรองเพิ่มขึ้นตามจากสอดคล้องกับขยายสินเชื่อที่เร่งตัวมากขึ้น

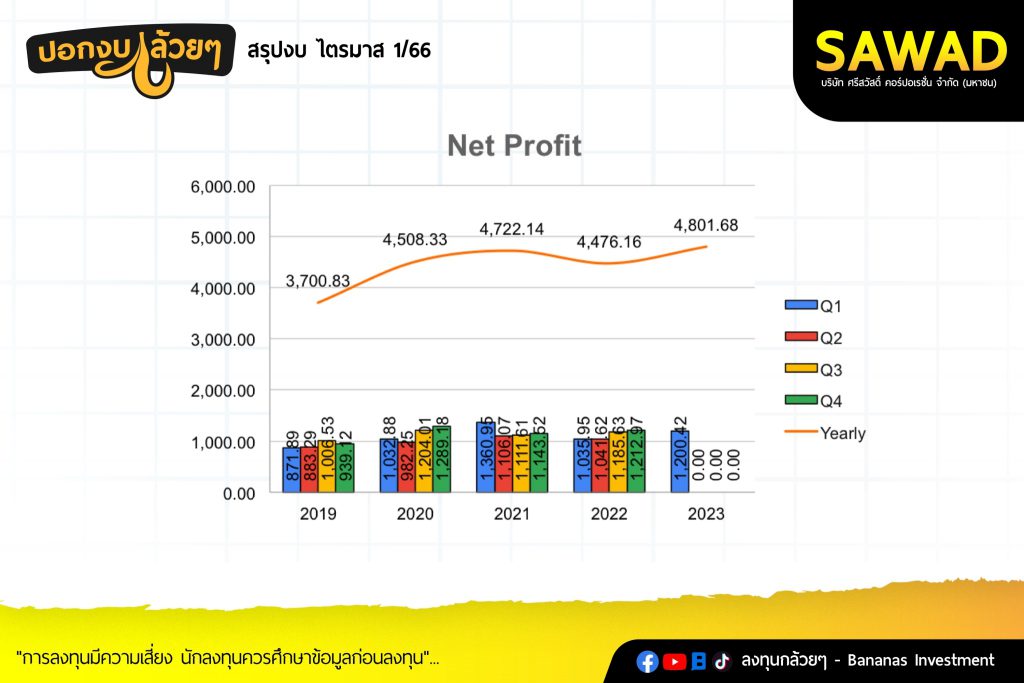

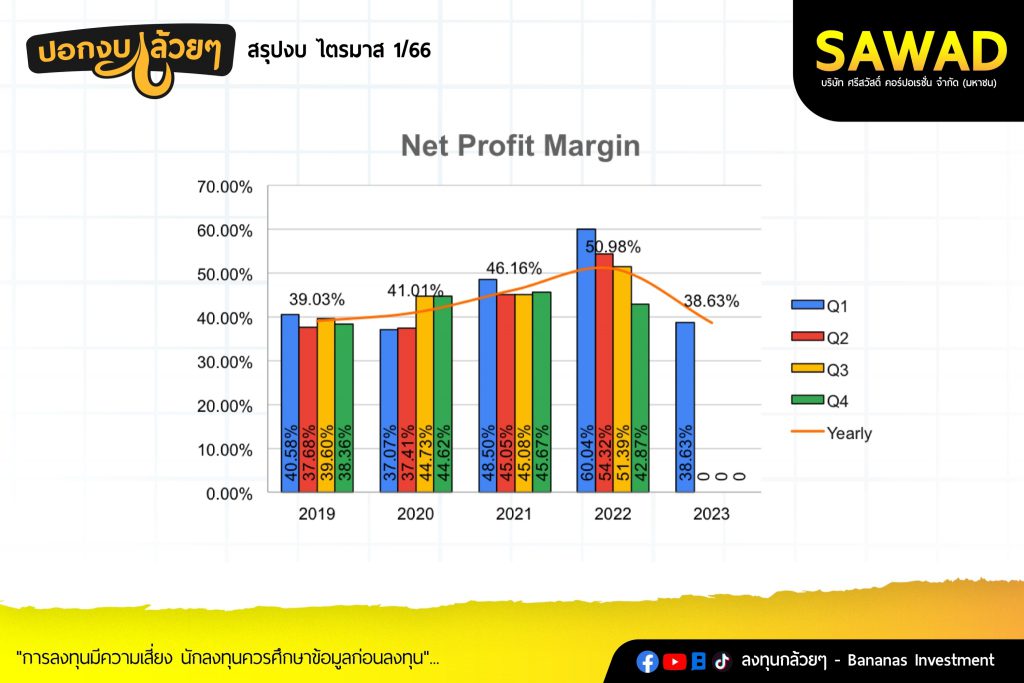

· Net Profit 1,200 +15.9%

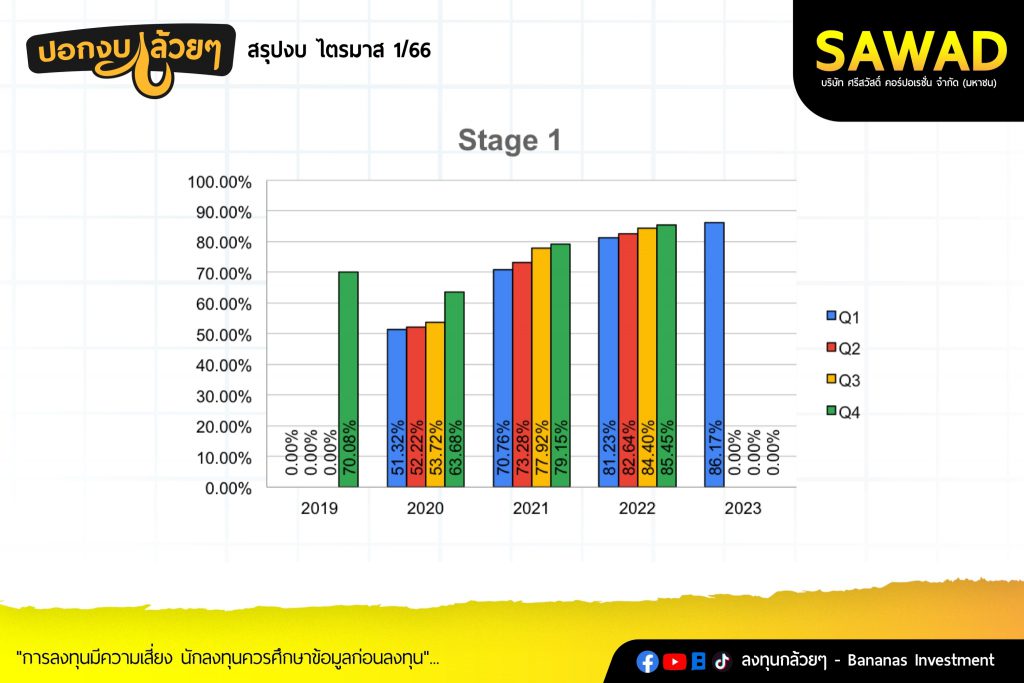

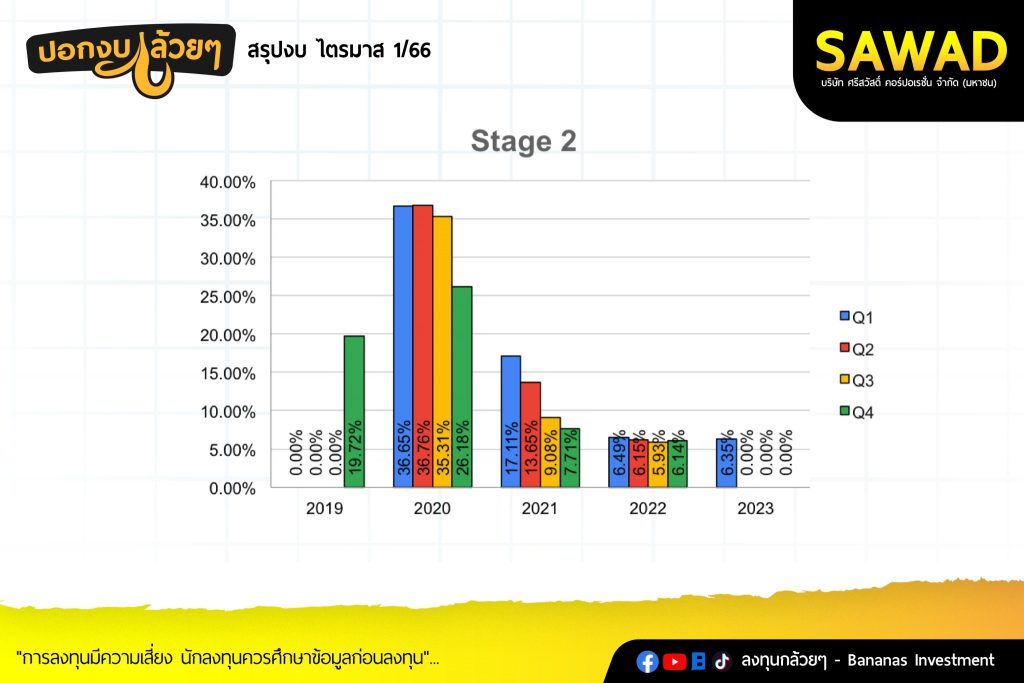

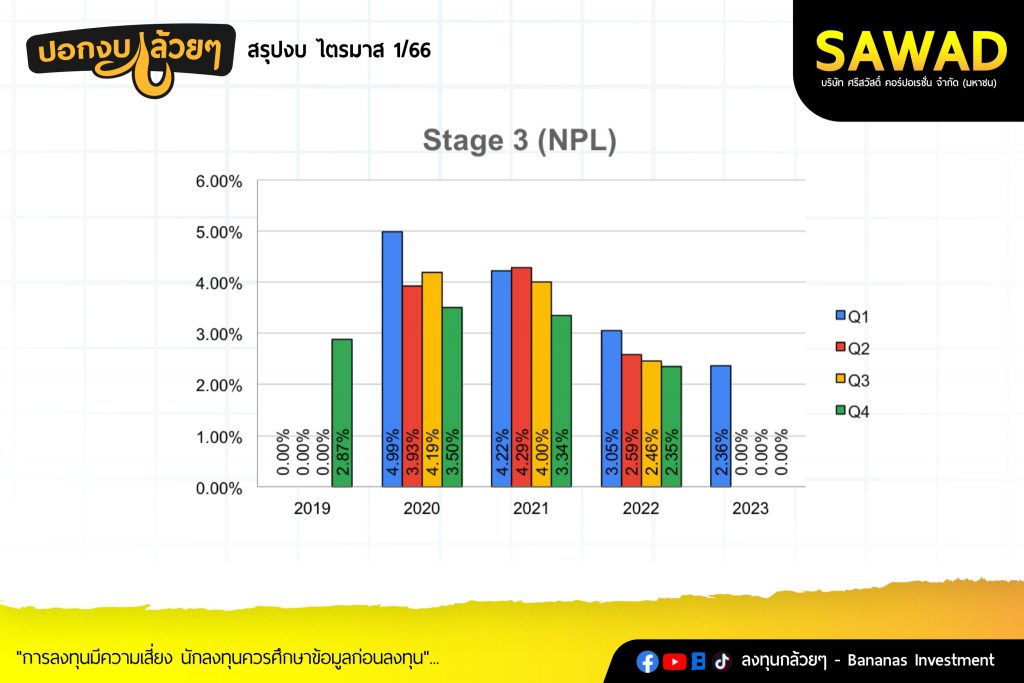

· Asset Quality ของบริษัทเริ่มมีการขยับขึ้นของ Stage 2 ที่มากกว่าStage 1 ซึ่งเป็นสัญญาณที่ NPLจะเริ่มขยับขึ้นเมื่อบริษัทปล่อยสินเชื่อในอัตราที่ช้าลง

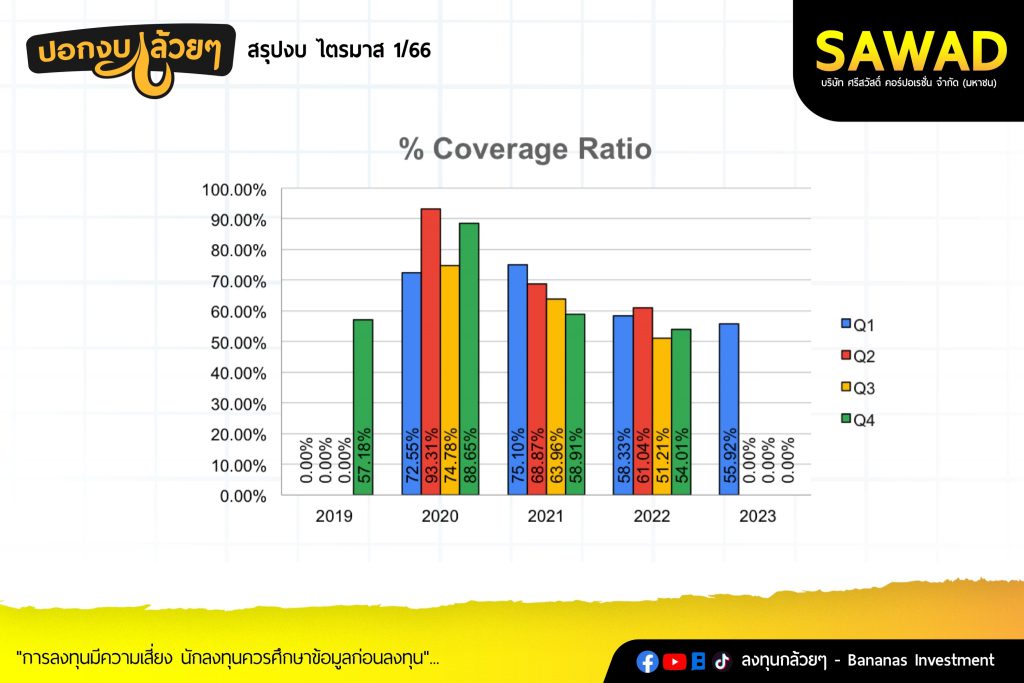

· % Coverage Ratio 55.9% เพิ่มขึ้นจากไตรมาสที่แล้วจากการตั้งสำรองเพิ่มขึ้นสอดคล้องกับการขยายสินเชื่อ

————————————————————————–

สรุป

————————————————————————–

· บริษัทยังเร่งปล่อยสินเชื่ออย่างต่อเนื่องเพื่อที่จะชนะตลาดเช่าซื้อรถจักรยานยนต์เพราะฉะนั้นมันจะเป็น Stage ของการ Scale เพื่อจับส่วนแบ่งการตลาดเราจะไม่เห็นกำไรโตโดดเด่น

· งบกำไรยังไม่ได้โตโดดเด่นมากจาก Cost to Income ที่สูงมีต้นเหตุมาจาก Cost of Fund ซึ่งบริษัทได้ทำการออกหุ้นกู้แบบรัวๆตั้งแต่ปีที่แล้วไตรมาสที่ 3 ซึ่งเป็นดอกเบี้ยที่สูงกว่าที่บริษัทเคยมี หมายความว่าจะมีการทยอยการจ่ายดอกเบี้ยหุ้นกู้

· ภาพรวมอัตราส่วนคุณภาพสินเชื่อระดับ 2 และ 3 ขยับขึ้นเล็กแต่อาจจะเพิ่มมากขึ้นเมื่อบริษัทเร่งสินเชื่อในอัตราที่ช้าลง

————————————————————————–

“การลงทุนมีความเสี่ยง นักลงทุนควรศึกษาข้อมูลก่อนลงทุน”

สรุปโดย ลงทุนกล้วยๆ